به گزارش تجارت گردان به نقل ازپایگاه خبری بازار سرمایه ایران(سنا)، بررسیها نشان میدهد انتشار گواهی سپرده ۳۰ درصد در بهمن ماه ۱۴۰۲، جذابیت سرمایهگذاری در انواع اوراق بهادار را تحتالشعاع قرار داد. اثر این اقدام، حتی بر صندوقهای سرمایهگذاری در اوراق با درآمد ثابت، که یک مقصد سرمایهگذاری کمریسک محسوب میشود، نیز قابل توجه بوده و موجب خروج حقیقیها و حجم بالای ابطال در این صندوقها شد. پیشتر دکتر عبدالناصر همتی وزیر اقتصاد، در یک گفتوگوی تلویزیونی از افزایش ناگهانی نرخ بهره شدیداً انتقاد کرده و گفته بود: «وقتی مردم صبح بیدار شوند و ببینند نرخ بهره را یکباره بیش از ۱۰ واحد درصد اضافه کردید، مشخص است که همه به بازار سرمایه بیاعتماد میشوند». به گفته وزیر اقتصاد، در نتیجه انتشار ۲۸۰ هزارمیلیارد تومان اوراق گواهی خاص ۳۰ درصد صرفاً نرخ تأمین مالی تولید بالا رفته است.

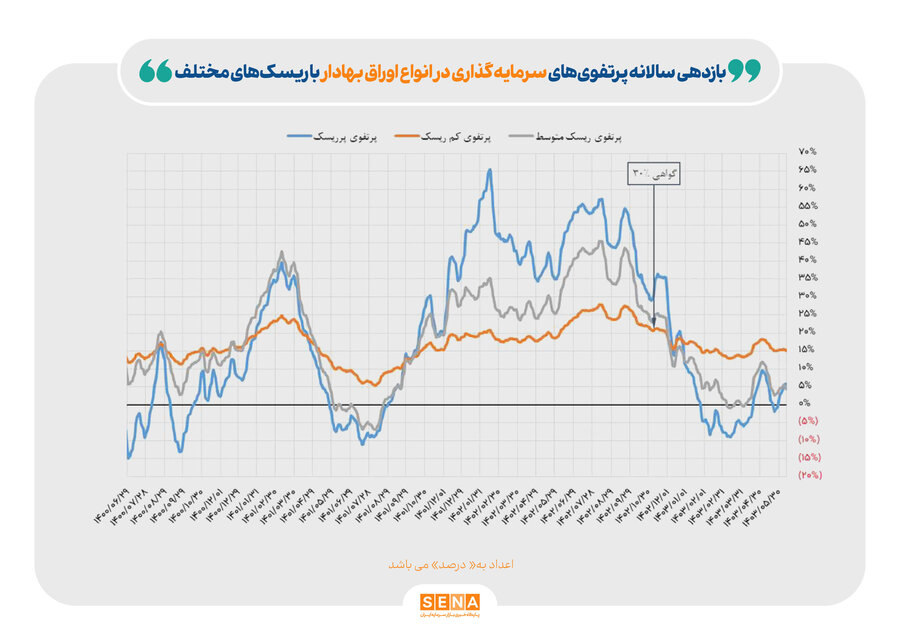

مطابق نمودار ۱، پس از ابلاغ بخشنامه مجوز انتشار گواهی خاص ۳۰ درصد، توجیه سرمایهگذاری در پرتفوی با ریسک متوسط و پرریسک به طور کامل از بین رفت. حتی در پرتفوی کم ریسک که عمده آن را اوراق درآمد ثابت تشکیل میدهد و سایر اوراق بهادار ریسکی سهم ناچیزی از آن را تشکیل میدهند نیز نرخ بازده سالانه از محدوده ۲۵ تا ۳۰ درصد به محدوده ۱۵ درصد کاهش یافت که در مقایسه با سپرده بانکی بدون ریسک ۲۳ درصد، گواهی سپرده خاص ۳۰ درصد و سپردههای بانکی بالاتر از نرخ مصوب شورای پول و اعتبار فاقد توجیه شد.

با اندکی اغماض میتوان ادعا کرد؛ نرخ بازده تا سررسید اسناد خزانه اسلامی (ytm) دستوری تعیین نمیشود. مطابق نمودار ۲، از مهر ۱۴۰۰ تا مهر ۱۴۰۱ نرخ بازده انتظاری اخزا در محدوده ۲۲ تا ۲۵.۷ درصد نوسان داشت. از مهر ۱۴۰۱ موج تورمی جدیدی را در اقتصاد ایران تجربه کردیم و این اتفاق موجب شد نرخ بازده انتظاری اخزا افزایش یابد بهطوریکه دامنه تغییر آن به محدوده ۲۴ تا ۲۸.۲ درصد تغییر کند. در ادامه، ابلاغ بخشنامه مجوز انتشار گواهی سپرده خاص ۳۰ درصد که زمزمه آن در روزهای قبل از تاریخ ۹ بهمن ۱۴۰۲ نیز به گوش میرسید، نرخهای بهره اقتصاد را با تحولات جدیدی مواجه ساخت. پس از این اقدام، دامنه نرخ بازده انتظاری اخزا به ۲۵.۴ تا ۳۶.۹ درصد تغییر کرد و جهشهای بیسابقه آن نیز موجب افزایش ریسک نرخ بهره و به هم ریختن داینامیک نرخهای بهره و بازارها و ابزارهای مالی شد.

آنچه گذشت

نهم بهمن ماه ۱۴۰۲ بانک مرکزی اعلام کرد: بانکها میتوانند از روز چهارشنبه ۱۱ بهمن ماه ۱۴۰۲ به مدت ۷ روز کاری گواهی سپرده خاص با نرخ سود علیالحساب ۳۰ درصد سالانه (پرداخت سود ماهانه) را با هدف تأمین سرمایه در گردش طرحهایی با بازده بالا و افزایش مشارکت مردم برای تأمین مالی طرحهای تولیدی عرضه کنند.

بررسیهای نشان میدهد از اوایل زمستان ۱۴۰۲ و بویژه پس از رسمی شدن خبر مجوز انتشار گواهی سپرده خاص ۳۰ درصد، موج شدید خروج سهامداران از بازار سهام، صندوقهای سهامی و حتی صندوقهای سرمایهگذاری درآمد ثابت پدید آمد و بر پیچیدگی شرایط دشوار حاکم بر بازار سرمایه کشور افزود.

مطابق نمودار ۳، گواهی خاص ۳۰ درصد در واقع به عنوان تیر خلاص بازار اوراق بهادار عمل کرد. قبل از آنکه زمزمه اجرایی شدن این سیاست در بازارهای مالی شنیده شود، با توجه به تحولات و ریسکها نوعی از جابجایی کم رونق بین اوراق بهادار کمریسک و پرریسک در جریان بود. اما با شنیده شدن زمزمههای اجرای این سیاست پولی، حتی خروج از اوراق بهادار کم ریسک و صندوقهای درآمد ثابت را نیز شاهد بودیم. به طور واضح، پس از این اتفاق در سهام و صندوقهای سهامی نیز خروجهای شدید و سریع رخ داد. در واقع با بالا رفتن نرخ بهره بدون ریسک و افزایش سایر ریسکهای اقتصادی و غیراقتصادی، همه عوامل دست به دست هم دادند که توجیه سرمایهگذاری در سهام (سرمایهگذاریهای ریسکی) از دست برود. به تدریج با عادی و روال شدن نرخهای بهره جدید در شبکه بانکی و مذاکراتی که صندوقهای درآمد ثابت برای تعدیل نرخهای قدیمی بهره انجام دادند، تداوم خروج از سهام و صندوقهای سهامی و ورود به صندوقهای درآمد ثابت تثبیت شد. به این ترتیب از ابتدای شهریور ۱۴۰۲ تاکنون ارزش خروج سهامداران حقیقی از سهام و صندوقهای سهامی حدود ۲۶ هزارمیلیارد تومان و ورود آنها به صندوقهای درآمد ثابت حدود ۱۲ هزارمیلیارد تومان بوده است.

رشد نقدینگی و تورم

این سیاست، در آن دوره، در حالی اجرایی شد که؛ کارشناسان هشدار داده بودند در شرایط تورمی اقتصاد ایران، اعمال نرخ سود جذابتر به تعطیلی سایر بازارها یا کسبوکارها با نرخ سود کمتر از آن منجر خواهد شد. کارشناسان معتقد بودند پرداخت سود ماهانه این گواهی افزایش حجم نقدینگی را به همراه دارد. دکتر همتی، وزیر اقتصاد دولت چهاردهم نیز در گفتوگوی تلویزیونی هفته قبل خود، با نظر فعالان و کارشناسان بازار سرمایه همسو شده و تاکید کرد: در شرایط فعلی افزایش نرخ سود فقط به تشدید ناترازی بانکها منجر میشود و عملاً در کنترل نرخ تورم کم اثر خواهد بود.

وزیر اقتصاد در آن گفتوگوی تلویزیونی، ضمن نقد و رد نظر طرفداران افزایش نرخ بهره توضیح داد: برخی فکر میکنند در شرایط فعلی بالا بردن نرخ بهره باعث کنترل تورم میشود، اتکاء صرف به این اقدام در کشورهایی که بازارهای مالیشان تکامل یافته است موثر واقع میشود، منتهی وقتی ما نرخ بهره را بالا میبریم فقط ناترازی بانکها بیشتر میشود و نرخ تأمین مالی افزایش مییابد. کما اینکه در زمستان سال قبل ۲۸۰ هزارمیلیارد تومان اوراق گواهی سپرده خاص ۳۰ درصدی منتشر شد ولی به جای کنترل تورم فقط موجب شد همه بانکها نرخ سودشان را بالا ببرند و نرخ تأمین مالی افزایش یابد. این شیوه جواب نمیدهد و ابتدا باید فکری برای معضل بانکهای ناتراز کنیم.

افزایش نرخهای تأمین مالی

پیشتر، کمیسیون اقتصاد کلان اتاق بازرگانی ایران نیز در گزارشی به پیامدهای انتشار گواهی سپرده ۳۰ درصدی اشاره کرده بود. در گزارش اتاق ایران آمده است در حالی هدف از ابلاغیه انتشار اوراق گواهی سپرده ۳۰ درصدی، تأمین سرمایه در گردش واحدهای تولیدی عنوان شده که نرخ سودی که برای اوراق تعیین شده، عملاً نرخ تأمین مالی از شبکه بانکی را برای تولیدکنندگان بالا برده و معضل اخذ تسهیلات بانکی را که به گواه گزارشهای فصلی پایش محیط کسبوکار همواره یکی از سه مشکل اول فعالان اقتصادی عنوان میشود، تشدید کرده است.

همچنین، در شرایطی که نرخ تأمین مالی دولت در بازار بدهی به محدوده بیش از ۳۵ درصد نیز رسیده است، طبیعتاً تکلیف بخش خصوصی در خصوص نرخ تأمین مالی تولید روشن است و تولیدکنندگان مجبور هستند با نرخهای بالای ۳۵ درصد نسبت به تأمین مالی خود اقدام کنند که این امر فشار مضاعفی را بر تولیدکنندگان وارد میکند.

روند نزولی رشد تسهیلات شبکه بانکی

کارشناسان معتقدند انتشار گواهی سپرده خاص ۳۰ درصدی علاوه بر افزایش نرخهای بهره در اقتصاد، تغییرات اساسی در حجم تسهیلات بانکی ایجاد میکند. بر این اساس، اعلام شد روند نزولی رشد تسهیلات شبکه بانکی به بخش غیردولتی همزمان با روند صعودی رشد تسهیلات شبکه بانکی به بخش دولتی، حاکی از وقوع یک تغییر هشدارآمیز در زمینه نحوه اجرای سیاست کنترل ترازنامه بانکها و اثرات آن بر تأمین مالی تولید است.

همچنین، افزایش نرخهای سود و کاهش حجم تسهیلات اعطایی، از کانالهای مختلفی تولیدکنندگان را در معرض آسیب قرار داده و با تضعیف عرضه کل، پیامدهای رکودی در بر خواهند داشت. غیرقابل توجیه کردن تأمین مالی بسیاری از سرمایهگذاریهای جدید برای تولید و توسعه و افزایش هزینههای جاری و مالی بنگاهها از دیگر تبعات انتشار گواهی سپرده ۳۰ درصدی است.

https://tejaratgardan.ir/?p=310670